Опыт крайне успешного для угольщиков 2023 года показывает, что даже при хорошей внешней конъюнктуре экспорт угля из России ограничен. Как мы писали в предыдущем материале, первые месяцы 2024-го ознаменовались сокращением продаж российского угля на внешних рынках, несоблюдением плана отгрузок согласованных с РЖД объёмов экспорта. Что мешает вывезти больше угля и сколько на падении экспорта теряет экономика — разбираемся в ЧЕТВЁРТОМ материале НАШЕГО СПЕЦПРОЕКТА.

В своей статье для журнала «Энергетическая политика» вице-премьер Александр Новак указывал, что по итогам 2023 года добыча угля составила 438 млн тонн, экспорт — порядка 213 млн тонн. По оценкам Института проблем естественных монополий (ИПЕМ), при отсутствии инфраструктурных ограничений в экономике Российской Федерации до 2030 года дополнительно возникло бы около 400 млн тонн грузов, из которых более 180 млн тонн могли бы быть перевезены железной дорогой.

«По оценкам угольных компаний, только через Восточный полигон, без учёта инфраструктурных ограничений, есть спрос на перевозку экспортного угля: +80 млн тонн к 2030 году (относительно объёмов 2024-го) и +160 млн тонн уже к 2033-у (также относительно объёмов 2024 года)», — рассказал заместитель генерального директора ИПЕМ Владимир Савчук.

В Российско-Азиатском Союзе промышленников и предпринимателей (РАСПП) уверены, что при отсутствии ограничений оптимальный объём вывоза угля составил бы 230 млн тонн, хотя в Минэнерго считают возможным рост до 300 миллионов тонн. Другой вопрос, что транспортные ограничения — сложность как минимум решаемая, её решение зависит от внутригосударственной политики и экономики, но на рыночную ситуацию и меры партнёров отрасль и страна может влиять лишь косвенно.

Однако не все внутрироссийские проблемы могут быть решены оперативно. Большинство экспертов отрасли говорят о том, что в настоящий момент одним из сдерживающих факторов увеличения отправок угля на экспорт является дефицит пропускной и провозной способности железнодорожной инфраструктуры при профиците портовых мощностей.

«Наиболее существенная разница наблюдается на Дальнем Востоке, так как в этом регионе портовая инфраструктура развивалась преимущественно под перевалку угля.

Строились как новые специализированные терминалы, так и переоборудовались существующие портовые мощности.

В результате, по моей оценке, профицит портовых мощностей для перевалки угля на Дальнем Востоке превышает 60 млн тонн, из которых основной объём (свыше 40 млн тонн) в портах Приморского края. На Юге и Северо-Западе также наблюдается профицит портовых мощностей.

Однако он менее значительный: на Северо-Западе в районе 20 млн тонн, на Юге около 30 млн тонн», — отметил в беседе с руководитель аналитических проектов ROLLINGSTOCK Agency (RSA) Александр Слободяник.

При этом продолжаются реализовываться проекты по развитию и строительству новых терминалов для обработки угля, а также вводятся в эксплуатации универсальные терминалы, ориентированные на перевалку и других грузов. Темпы их строительства существенно превышают темпы развития железнодорожной инфраструктуры. Кроме того, грузоотправители продолжают реализовывать проекты, направленные на развитие своих мощностей по добыче угля.

«В то же время стоит отметить примерный баланс существующих профицитных мощностей по добыче угля и профицитных мощностей по его перевалке, который составляет около 110 млн тонн.

Соответственно, при отсутствии инфраструктурных ограничений и благоприятной конъюнктуре рынка, отправки твёрдого топлива могли бы вырасти на 30% относительно погрузки угля в целом в 2023 году. Относительно погрузки угля непосредственно в порты рост мог бы превысить 60%. Показатели общей погрузки могли бы увеличиться примерно на 9%», — добавил г-н Слободяник.

Владельцы угольного терминала на Юге России уверены, что расширить дефицитную ж/д инфраструктуру на этом направлении нужно и возможно в течение двух лет. Речь о терминале в Тамани, владельцы которого снизили ставки до $18 за тонну в мае и планируют перевалить порядка 2 млн тонн угля в июне. Сейчас услугами терминала пользуются примерно 14 компаний, представляющих десятки производителей угля, а ОТЭКО не только активно наращивают перевалку, но и работают с РЖД над исполнением всего объёма заявок.

«К критерию оценки причин дефицита провозных мощностей, в том числе к портам АЧБ, можно отнести многолетнее состояние ожидания ОАО “РЖД” источников финансирования проектов развития железнодорожной инфраструктуры общего пользования.

В результате вынужденно сдвигались “вправо” сроки строительства новых объектов.

А также росла волатильность исполнения новых проектов, реализация которых позволила бы своевременно увеличить провозную способность. Время принятия решения РЖД по реализации развития своей инфраструктуры с запасом, с учётом потребности будущих пользователей, сильно упущено. Это касается не только перевозок угольной продукции, но в целом и всех остальных грузов», — рассказал директор по развитию ОТЭКО Сергей Бадиковский.

Проблему «рассинхронизации» планов развития железных дорог и портов отмечают и в ИПЕМ. Более того, по словам заместителя гендиректора института Владимира Савчука, мощности портов и мощности железной дороги «не будут синхронизированы в дальнейшем, например, на Дальнем Востоке». К 2030 году 2/3 профицита портовых мощностей будет находиться в Приморском крае, а во время третьего этапа развития железнодорожной инфраструктуры 2/3 прироста мощностей железной дороги будет сконцентрировано на портах Ванино-Совгаванского узла.

Третий этап развития Восточного полигона тоже, как ни странно, может стать головной болью для угольных экспортёров. В конце прошлого года РЖД объявили о планах повысить тарифы под финансирование нового этапа развития БАМа и Транссиба, и это, конечно же, затронет основных пользователей маршрута.

«Планы повысить тарифы — сигнал достаточно серьёзный, но, к счастью, даже монополист не может сделать это в одностороннем порядке, без согласования и консультаций.

Думаем, РЖД придётся обосновать перед профильными ведомствами и органами свои планы.

И обозначить, какую сумму они рассчитывают получить от повышения тарифов, почему её нельзя выделить без повышения тарифов, можно ли обойтись без повышения. Это вполне логичные вопросы, если учесть, что экспорт угля и так на грани рентабельности.

Поэтому мы бы не рассматривали планы повысить тарифы, как окончательное решение. Может быть, это желание “прощупать” реакцию рынка и государственных органов», — отметили в беседе с в РАСПП.

Любое повышение тарифов, неизбежное при наличии планов по каким-либо крупным инфраструктурным проектам или модернизациям, влечёт за собой повышение цен на товары и услуги, так как операторы перекладывают повышение цены для себя на конечных покупателей продукции, напоминает кандидат экономических наук, доцент РУТ (МИИТ), исполнительный директор ООО «Орион-экспресс» Александр Олейников.

По словам эксперта, не нужно быть специалистом, чтобы понять невозможность пойти по другому сценарию в истории с углём.

«Конечно, это обернётся снижением доходности для угольных экспортёров, поскольку китайские партнёры, по моему мнению, ни на какие повышения цен соглашаться не будут, а альтернативных стран-импортёров угля у нас очень мало. Из информационных источников поступает информация о грядущем повышении железнодорожного тарифа в России на 10,75%.

В эту цифру войдут два дополнительных процента целевой надбавки на капремонт инфраструктуры и новый тип надбавки — на транспортную безопасность. Она в 2024 году составит 1%, а в 2025-м — 2%.

Как мы понимаем, это пропорционально приведёт к росту цен операторских ставок на ЖД-перевозки и отрицательно скажется на бюджетах добывающих компаний.

Если, конечно, мы не говорим про те случаи, когда добывающие компании не являются грузоотправителями и плательщиками железнодорожного тарифа, передавая данную функцию третьим лицам – логистическим посредникам, за счёт которых экономика именно добывающих компаний может быть сбалансирована.», — говорит г-н Олейников.

Впрочем, государство и без РЖД с начала года подкидывает и без того страдающим угольщикам проблем. Так, введённая с опозданием и отменённая экспортная пошлина [ссылка на первый текст] не только не стала глотком чистого воздуха, но и открыла возможность для другого финансового давления на отрасль.

В начале июня в Государственную думу поступил законопроект с изменениями в части 1 и 2 Налогового кодекса: в отношении коксующегося и энергетического углей предлагается установить дополнительную надбавку к ставке по налогу на добычу полезных ископаемых (НДПИ) в размере 10% от превышения цены в морских портах Дальнего Востока над установленным пороговым значением.

Таким образом, при полном бездействии ФОИВов и отсутствии поддержки государства, угольные экспортёры не вывезут в этом году 30–40 млн тонн энергетического угля, эти миллионы тонн выпадут из согласованных регионами и РЖД объёмов экспорта.

Пока монополия отказывает угольщикам в скидках, на сети падает погрузка: за январь-май 2024 года, по оперативным данным, она снизилась на 3% год к году и составила 502 млн тонн. Смогут ли РЖД обойтись без угля и заменить его более маржинальными грузами в таких объёмах — вопрос открытый и дискуссионный.

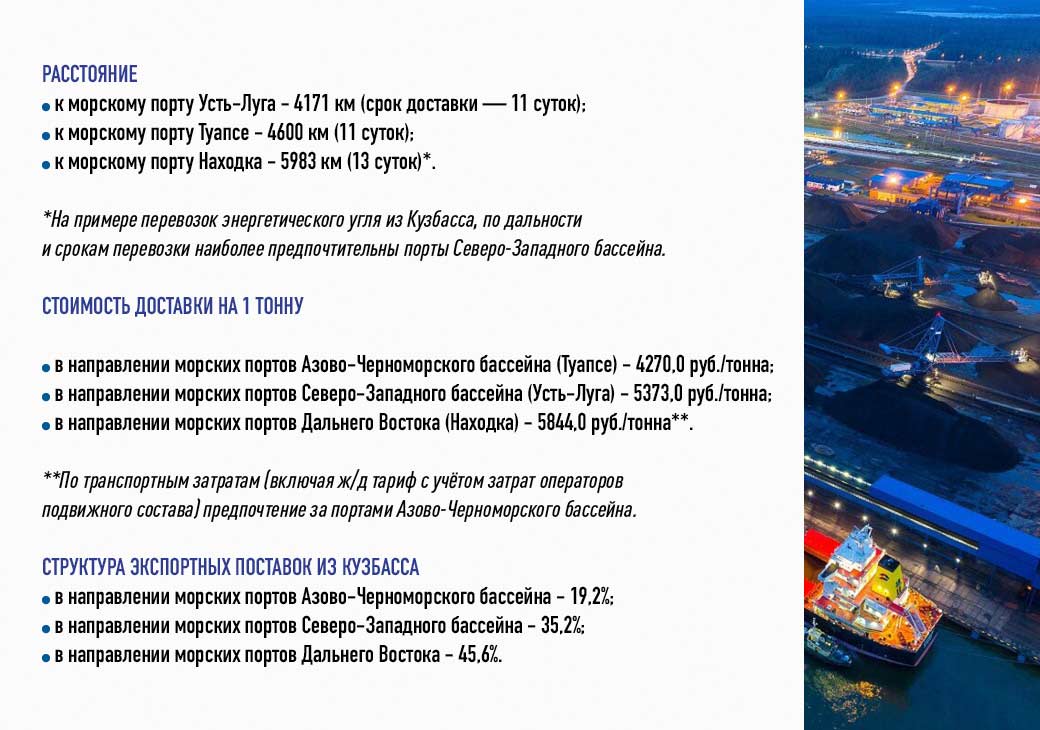

При этом Восточный полигон не является для Кузбасса самым выгодным с точки зрения транспортных затрат и сроков доставки.

Ситуация на сети наглядно иллюстрирует нерациональное распределение экспортного грузопотока по основным железнодорожным маршрутам внутри страны, уверен заместитель директора Центра экономики инфраструктурных отраслей Фонда «ЦСР» Дмитрий Черненок.

«Как ни странно, но конкуренция внутри страны между угольными предприятиями, создаёт ограничения для них самих. Суммарный объём экспорта угля железнодорожным транспортом по итогам 2023 года составил 196,31 млн тонн (данные ЦДУ ТЭК), из которых через морские порты отгружено 180,4 млн тонн или 91,9%. Удельный вес в экспортных поставках угля предприятиями Западно-Сибирского экономического района (Кузбасс, Хакасия и т.д.) по итогам 2023 года составил 60,2%, Восточной Сибири — 9,1%, Дальневосточной — 30%», — отметил г-н Черненок.

Сроки и стоимость доставки угля из Кемеровской области к портам РФ

«Для решения подобной проблемы угольным компаниям целесообразно рассмотреть возможность объединения усилий, диверсификации направлений сбыта и организации спотовых поставок угля в зависимости от удалённости к конечному потребителю.

Перевозки угля занимают существенную долю в структуре погрузки (28,4%, или 350,3 млн тонн по итогам 2023 года) на сети ОАО «РЖД». Здесь ресурсы перевозчика могут выступить в качестве механизма повышения эффективности в формировании логистики экспортных поставок угля, например, путём введения заградительных тарифов в зависимости от дальности перевозок.

Средняя дальность экспортных перевозок угля по итогам 2023 года составляла 4,3 тыс. км, для Кемеровской области — 5,15 тыс. км.

Оптимизация экспортных поставок угля с точки зрения сокращения дальности перевозок внутри страны и перераспределения грузопотока с наиболее грузонапряжённого Восточного полигона на другие направления позволит решить сразу две важные задачи: снизить нагрузку на дефицитную железнодорожную сеть и нарастить экспорт угля», — уверен г-н Черненок.

Кстати, Федеральная антимонопольная служба выступила против возврата понижающих коэффициентов за дальность перевозки угля, о своей позиции ФАС сообщила письмом в Минэнерго — напрямую главному угольному лоббисту страны и главе энергетического ведомства Сергею Цивилёву.

Удалённость угольных шахт от морских портов назвала в разговоре в качестве одного из сдерживающих факторов роста экспорта российского угля директор Центра экономики транспорта НИУ ВШЭ Татьяна Кулакова.

«Такой проблемы нет у основных наших конкурентов Австралии и Индонезии. Это приводит к необходимости использования мультимодальных маршрутов: железная дорога и морской транспорт с необходимостью перевалки угля в морском порту. Поэтому экспорт становится рентабельным только при высоких ценах на уголь», — напоминает г-жа Кулакова и добавляет, что высокие цены на перевалку тоже влияют на экспорт.

Очевидно, что привести к единому знаменателю возможности и планы на будущее портовых компаний, железных дорог и добытчиков невозможно. Уже сегодня стивидоры говорят, что проект расширения ЖД-сети, например, на Юге страны, предусматривающий увеличение мощностей до 152 млн тонн, не отвечает росту перевалки в портах региона.

Аналогичная ситуация в Ванино и на подходах к Северо-Западным портам. Однако это не отменяет, а наоборот подчёркивает необходимость поиска компромиссов между всеми участниками перевозочного процесса.